cisのトレード方法について2007年

目次

1.地合

2.概要

3.長方形買い

3-1.①長方形買い

3-1-1.エントリー

3-1-2.買い増し

3-1-3.手じまい

3-2.②リスク管理

3-2-1.損切り

3-2-2.建玉数

3-3.③需給読み

3-3-1.流動性

3-3-2.値動き

・右肩上がりで勢いよく上がる値動き

・近似チャートとの相対的な値動き

・VWAP

・値動きの観察方法等

3-3-3.2004年との違い

・資金の流れ

・需給の判断方法

3-3-4.投信の実弾買い

4.その他

4-1.リスクリターントレード

5.株式会社スペイロン

6.資産推移

7.BNFとの対談

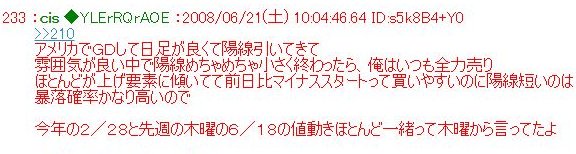

1.地合

2007年は7〜8月のサブプライムショックまで、時折悪い地合が来るものの概ね地合が良好で

「まさに俺専用相場?」(2007年1月17日)

「基本上げ相場だわ 売買代金でかい大型銘柄がよく動くわで今年は俺が株はじめて以来のおいしい相場だ!!!!!」(同)

と言っており、特に

「5月以降は最高に地合いよいね 俺が株やってきて最高クラス」(2007年7月19日)

と言っています。

「2005年よりもみんなが儲かる相場だね いろいろな銘柄が年初来高値更新しまくりで」(2007年7月3日)

「2007年は全体的に年初来高値更新しまくりで短期トレーダーもアホールドのおっさんトレーダーもニコニコ相場 2005年のほうが短期ではおいしいけど2007年のほうが誰にでも簡単」(同)

と言っています。

2.概要

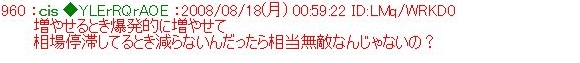

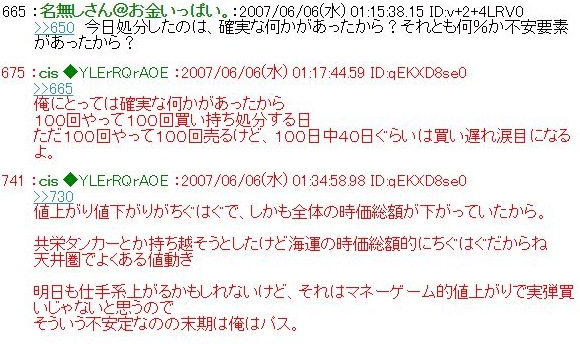

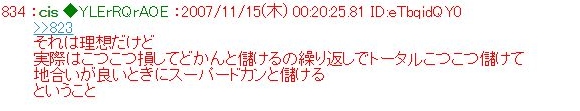

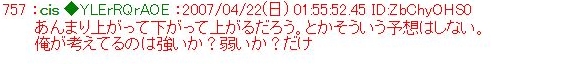

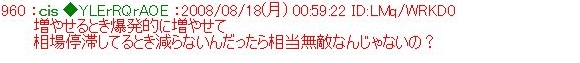

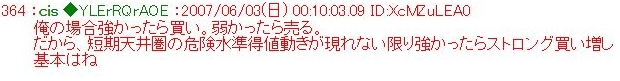

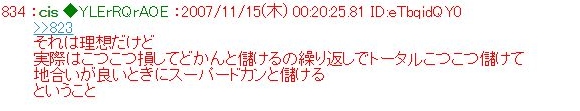

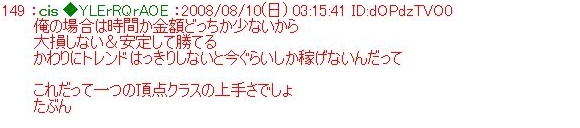

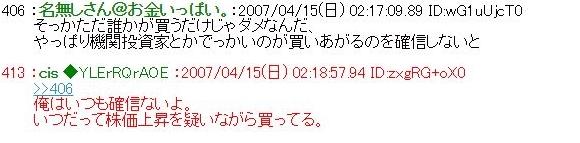

地合が良くなったり悪くなったりするこの時代のcisのトレードスタイルは

と言うように増やすべき時に爆発的に増やし、相場が停滞している時に最小限の損失に抑えるというスタイルになります。

そのための具体的手法として

「強いものを買って、やっぱり強かったら買い増す。そして強い限りホールド」(2007年4月6日)

という①長方形買い、及び

「損切りはダメだと思ったらなるべく素早く」(2007年6月18日)

「自信度が低い入りはロット落とす」(2008年1月31日)

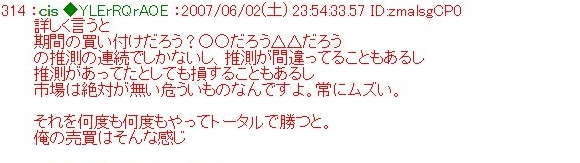

という②高速損切り及び建玉数によるリスク管理になり、これらを実現するために値動きを見抜く③需給読みの能力が必要となります。これらのトレード評して

「なるべくリスクとらないで最高効率」(2007年10月9日)

と言っています。

以下、

①長方形買い

②リスク管理

③需給読み

を詳細に見ていきます。

3.長方形買い

3-1.①長方形買い

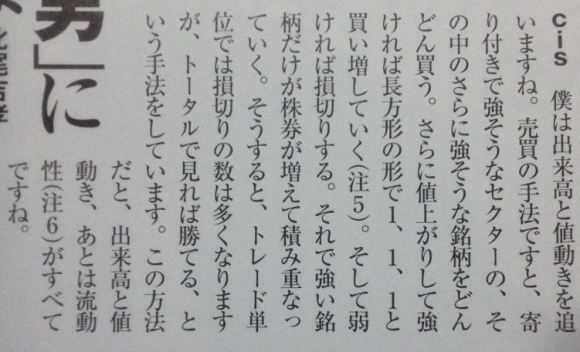

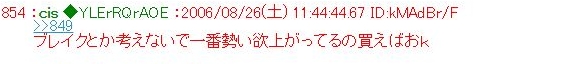

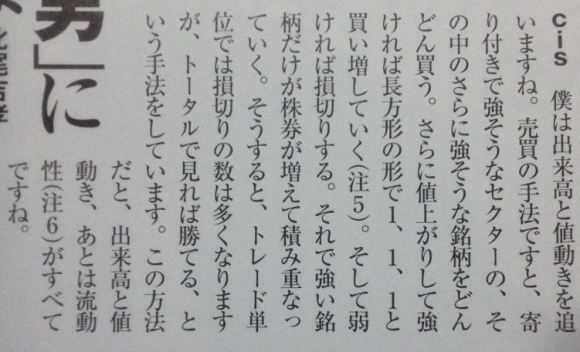

この時代にcisは2004年〜05年の需給読みを発展させ長方形買いを完成させます。長方形買いとは

(月間CIRCUS 2007年9月号)

というものです。長方形買いをする理由として

と言っています。この二つのコメントで長方形買いのほとんど全てを説明しているのですが他のコメントを見ていきます。

3-1-1.エントリー

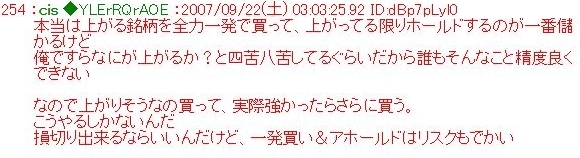

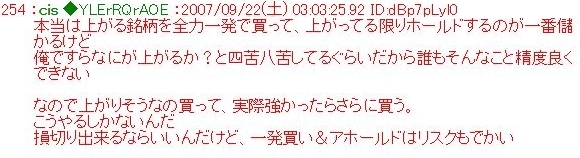

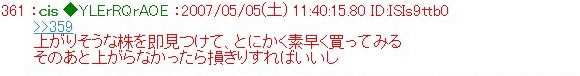

エントリーに関しては

と言うように「上がりそうな株」をとにかく買ってみるという形です。この「上がりそうな株」というのは需給読みによって判断します(需給読みに関しては後述)。

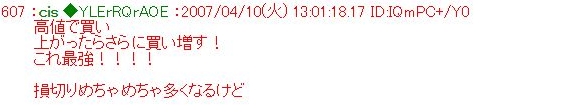

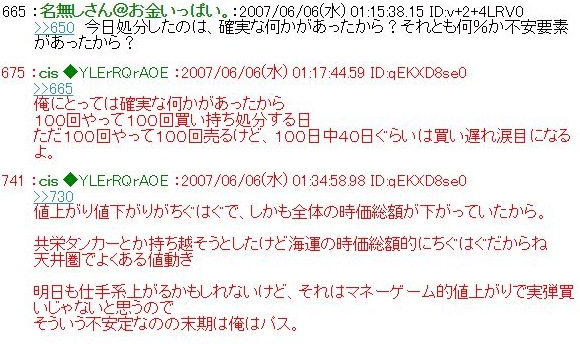

3-1-2.買い増し

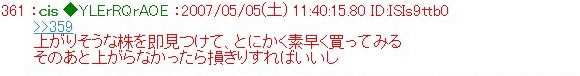

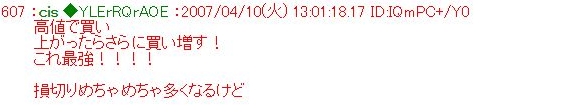

買い増しに関しては

と言うように上がり続ける限り買い増しして行き、下がった銘柄は損切りして行きます。

「今日やったこと。三菱商事買いまくり→損きり コマツ買いまくり→買い増し」(2007年8月1日)

と言うように下がった銘柄を損ぎって、上がっている銘柄を買い増ししていくのが分かります。

「良さそうなところに効率よく、躊躇無く資金を移動させるの俺はめちゃ早いね」(2007年10月6日)

と言っており素早い判断がポイントになります。

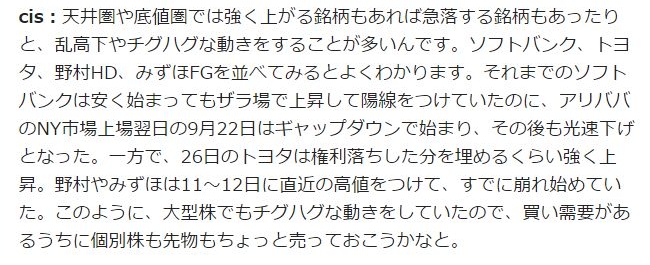

3-1-3.手じまい

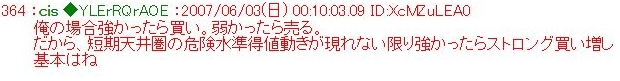

手じまいに関しては

と言うように短期天井圏の値動きが現れるまでホールドします。具体的な短期天井圏の値動きをいくつか紹介します。

(1)2014年9月30日にツイッターで上昇トレンドの転換を的中させた際にハーバービジネスオンラインのインタビューに答えたものです。

(ハーバービジネスオンライン、2014年11月3日)。

強い銘柄と弱い銘柄が混在するようになったり、乱高下するようになったら天井や底と見ています。

(2)

そのセクター内で値上がりしている銘柄と値下がりしている銘柄が混在していて全体の時価総額が下がっている場合になります。

(3)「寄り強かったドコモとかが場中は下げ続けて、寄り強くなかったコマツや鉄や商社が強いってむず過ぎる」(カブトモ2007年11月30日)

「今日はほんとに難しかった。相場の転換点なのかな?」(同)

「弱かったのが強くなったり強かったのが弱くなったり」(同)

強い銘柄と弱い銘柄が入れ替わったりする動きは相場の転換点と見ています。

(4)「底値圏の乱高下は底打ち、もしくはまだまだ下がるサイン!」(カブトモ2008年10月28日)

底値圏の乱高下も相場の転換点と見ています。

(5)「あの急に板厚くなって無限上げしたり、と思ったらじり下げしたりする意味不明な値動き発生したあとって、

たいていその銘柄は1〜3日中に暴落してる気がするんだけど・・・・」(カブトモ2007年8月16日)

板が急に厚くなったり、薄くなったりする動きは暴落の前兆としています。

(6)「先物また実質60円ぐらい逆ザヤか」(カブトモ2008年1月24日)

「先物に変な売りがある場合は海外市場が申し合わせたように崩れることある」(同)

先物に変な売りがある場合は海外市場が崩れることがあるとしています。

現物が引け後に先物が売られたことに注目しています。

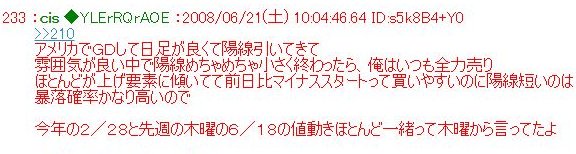

(7)

日足チャートはきれいな上昇トレンドなのにギャップダウンして小陽線の場合は、買われやすいのにあまり買われないため上昇トレンドの終わりとしています。

(8)「個人が買い越したら底打ちして個人が売りこしたら天井!」(2008年4月23日)

イー・トレード証券(SBI証券)が大引け後に発表する証券会社内の主体別動向で個人が大幅買い越したら底打ちで売り越したら天井としています。

整理しますと、(1)(2)(3)(4)(5)は値動きや板が不安定になる場合、(6)は先物にいつもと違う売りがでる場合、(7)は買われやすい場面で買われない場合、

(8)個人が大幅売り越しの場合になります。

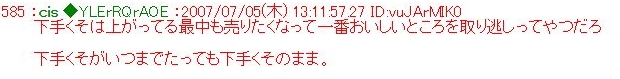

短期天井圏まで粘れず、すぐに手じまいしてしまう人に対しては

と厳しい言葉を浴びせており、

強い銘柄を買い増ししながらホールドする長方形買いは理にかなっていると言っています。

3-2.②リスク管理

損切りと建玉数によるリスク管理です。

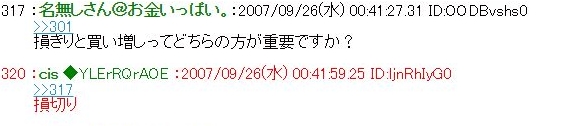

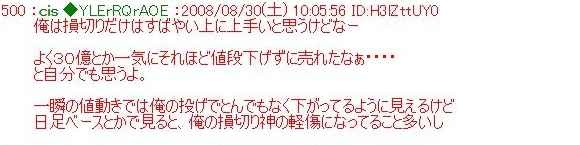

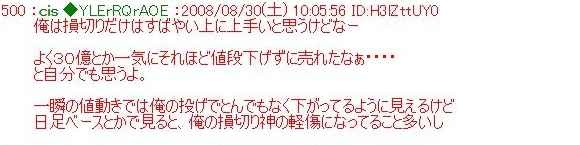

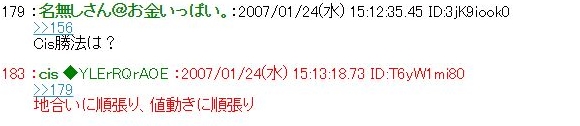

3-2-1.損切り

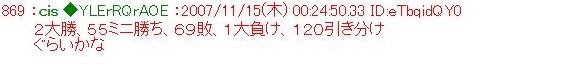

と言っており長方形買い以上に損切りが重要になります。

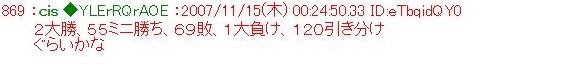

何度も小さな損切りを繰り返して、トレンドに乗ったら長方形買い(買い増し)をして爆発的に儲けます。

損切りについては、

と言っており、あくまでも値動きに沿ったトレードで手じまいをし、結果的に利食いの場合もあれば損切りの場合もあるということです。

より具体的には

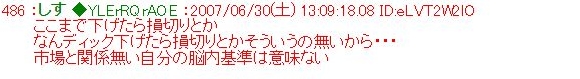

「弱くなったら損切り もしくは強くなかったら損切りだろうに」(2007年6月30日)

「損切りを考える時は、5分後とか、今日の引け、明日の寄りつきが、今の値段より安いことが想像できたら、

とにかく効率よく売ろうということだけを考えています。

前場だとしたら前場の引け間際の株価を想像して、今より安いと思ったらすぐ損切り。

後場だったら明日の寄りつきどうかなと少し想像してみて、今より安いと思ったら損切りしちゃいますね。

想像しても全然当たらないんですけど」(SBI座談会第2弾第1回、2009年)

になります。弱くなって、5分後、大引け、翌日の寄付きが今より安いと思ったら損切ります。

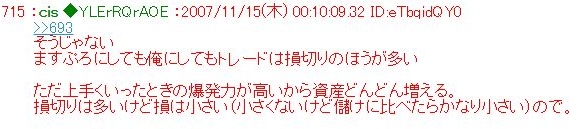

と言うようにcisは損切りが上手く、持越しに失敗したり、企業が倒産して大損したことはありますが、損切りが遅れて大損したことはありません。

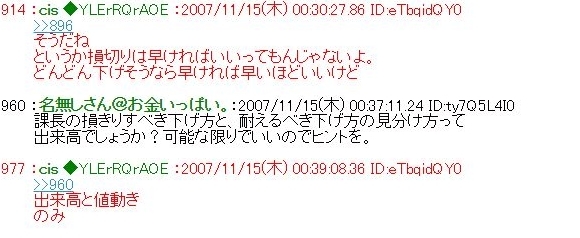

損切りはただ早ければいいものではなく、

と言っており、後述しますが「出来高と値動き」とは

需給(強弱)のことになります。

買い需要(強さ)があるならホールド、無いなら損切りという判断になります。

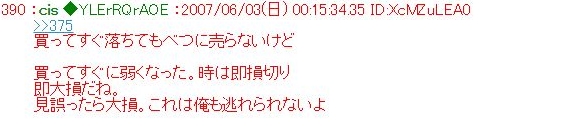

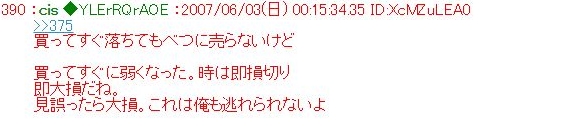

また、エントリーしてすぐ下落した場合も

と言っており、上がった下がったではなく強いか弱いか(=需給)で判断することになります。

損切りの重要性を強く言い始めるのは2007年になってからであり、思うにこれは需給読みの視点を流動性より値動きに置くようになったからではないかと考えられます。

2006年までは値動きよりも流動性(出来高や売買代金、活況さなど)を重視しており、流動性のある相場、即ち損切りが発生しにくい相場でエントリーしていたのを流動性が比較的薄くても値上がりしているならエントリーして行くというスタイルに変えたため、損切りにより注意深くなったのではないでしょうか。

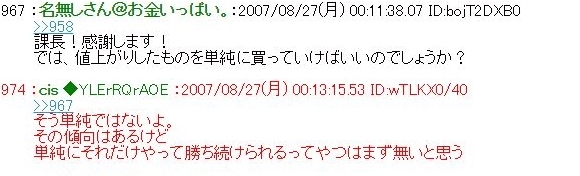

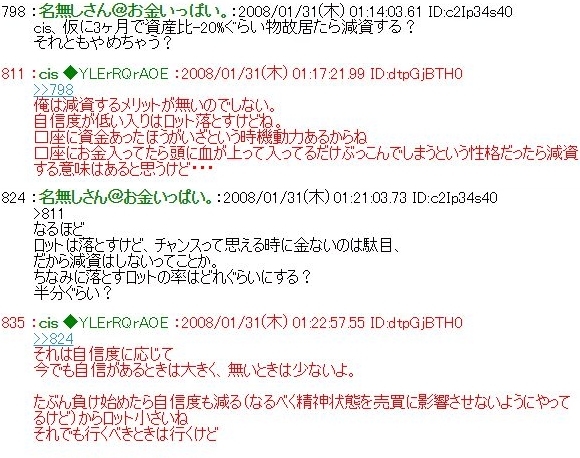

3-2-2.建玉数

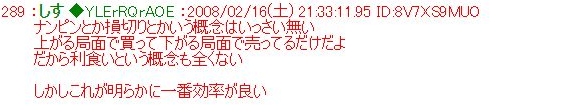

損切りだけでなく建玉数によってもリスク管理します。

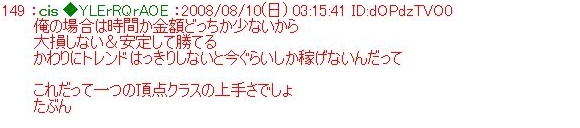

cisは自信度に応じて建玉数を調整しており、

と言っています。

そして、

と言うように時間を短くして短期トレードに徹することと、

自信度に応じて建玉数(金額)を調整することが大損せず安定してる勝てるコツと言っています。

長方形買いの性質上、トレンドがはっきりしない時は増し玉する機会が無いため大きく稼げないことになり、それはそれでやむを得ないというスタンスです。

3-3.③需給読み

需給読みは、前述の長方形買いやリスク管理を含め、2004年以降cisのトレードの核心的な部分になります。

cisは2004〜05年の需給読みをベースにさらに発展させていきます。

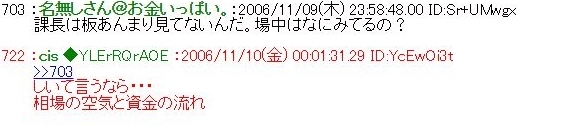

まず、個別株の需給を読む前に全体を見ます。

「相場の空気と資金の流れ」とは地合いのことであり、

その地合いに対して、

と言うように順張りしたトレードします。

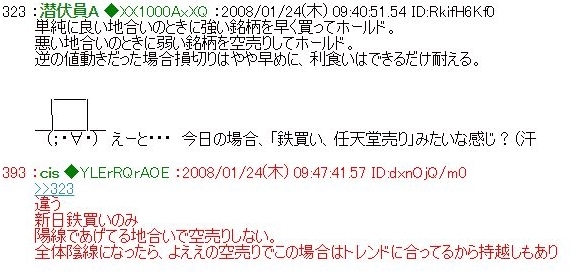

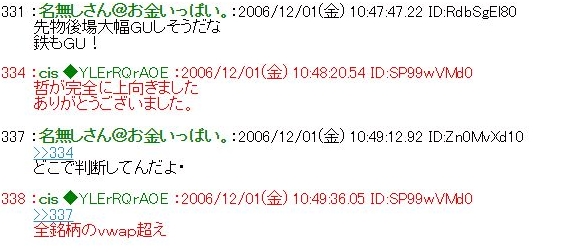

地合いの判断は、

と言うように全体に陽線が多いか陰線が多いかで判断し、

全体に陽線が多い地合いでは特に強い銘柄を買いのみ、

全体に陰線が多い相場では特に弱い銘柄を空売りのみします

(この日は日経平均は陽線、新日鉄も陽線、任天堂は陰線)。

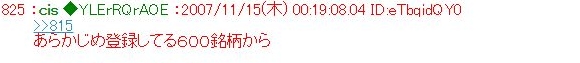

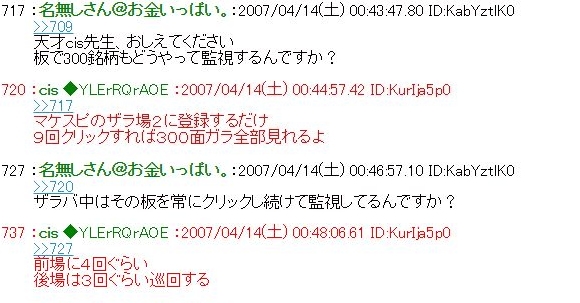

具体的に地合いは、

と言うように監視銘柄を見て判断します。

監視方法は、

と言っています

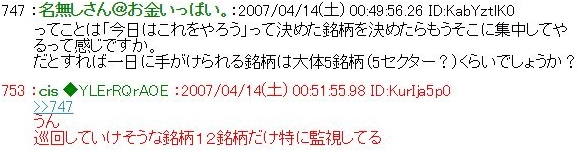

監視銘柄を巡回し、

と言うように「いけそうな銘柄12銘柄だけ特に監視」します。

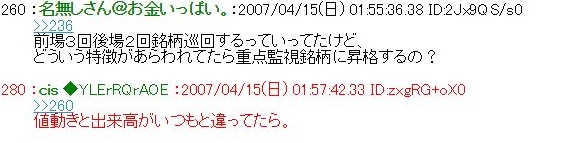

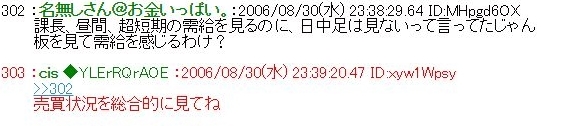

重点監視銘柄になるのは、

と言うように「値動きと出来高」であり、後述しますが出来高は流動性の一つになります。

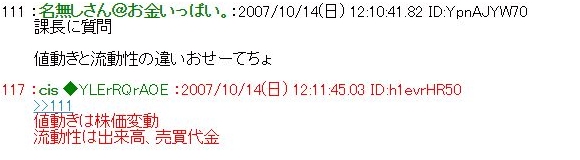

値動きと流動性を簡単に言うと、

になります。

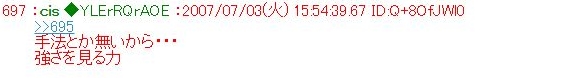

値動きと流動性から読み取っていくものは

というように強さを見ていきます。

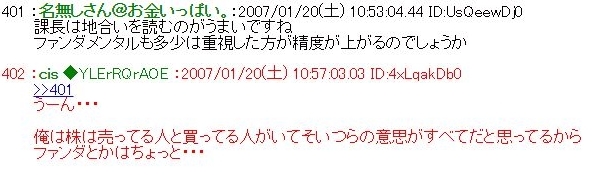

最終的に、

と言うように市場参加者の意思を読み取っていきます。

つまり、監視銘柄を巡回し、「値動きと流動性」がいつもと違ったら需給的に強い(弱い)と判断し、

そこから市場参加者の意思を読み取ってトレードしていきます。

以下、値動きと流動性について詳しく見ていくとともに、需給読みについて2004年との違い、この時代よく利益に貢献した投信の実弾買いについて見ていきます。

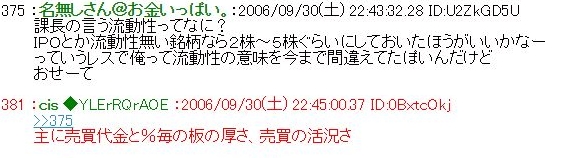

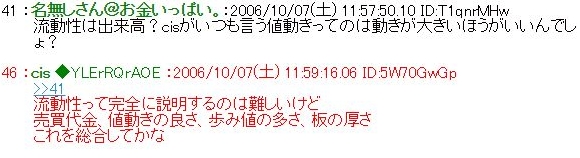

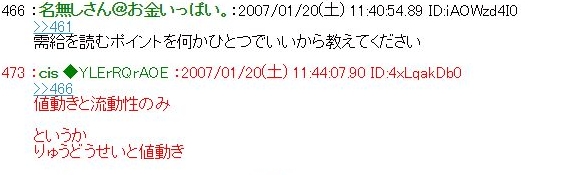

3-3-1.流動性

流動性とは

と言っており、出来高や売買代金、板の厚さ、活況さ、約定状況等のことを指し、思うに大口、個人含め市場参加者が集まってきている状態と考えられます。

と言っています。これらが流動性のある状態と考えてよさそうです。

3-3-2.値動き

値動きによる需給判断は、

・右肩上がりで上がるもの

・近似チャートとの相対的強さ

・VWAPとの位置関係

で判断します。それらを詳しく見ていくとともに、

・値動きの観察方法

についても見ます。

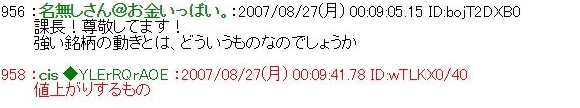

・右肩上がりで勢いよく上がる値動き

強い動きとは

であり、具体的には右肩上がりで勢いよく上がっているチャートになります。それは

これらのコメントから分かります。

一方、

と言っており、ただ勢いよく上がっている右肩上がりの銘柄を買えばいいというほど単純ではありません。

と言うように相場(地合い)の流れに沿った値動きを捉える必要があり、

と言っています(「実際の買い」とは相場の流れを作る全体の買い需要のこと)。

・近似チャートとの相対的な値動き

近似チャートとの相対的な値動きによる需給判断です。

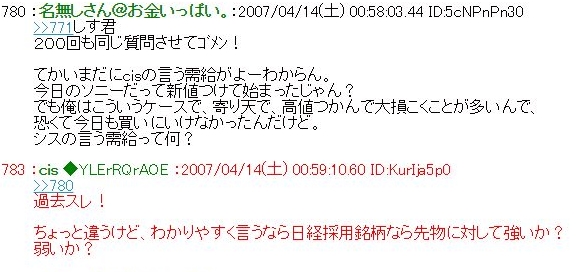

需給って何ですかと問われ

と答えており、先物に比べ相対的に強いときは買い需要があると判断します。また

と言うように日経平均採用銘柄なら先物との比較、先物ならナスダックとの比較で強さを判断します。

ダウや為替、セクター内の主役銘柄とも比較して強さを判断しているようです。

・VWAP

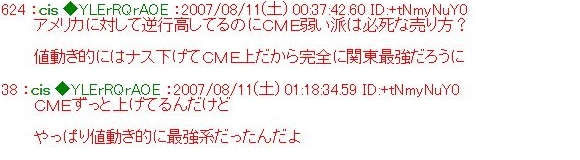

近似チャートだけでなく、鉄鋼関係が上向いたとの発言の判断を問われた際(哲は鉄、鉄鋼のこと)

と答えており、VWAPとも比較して強さを計ります。

・値動きの観察方法等

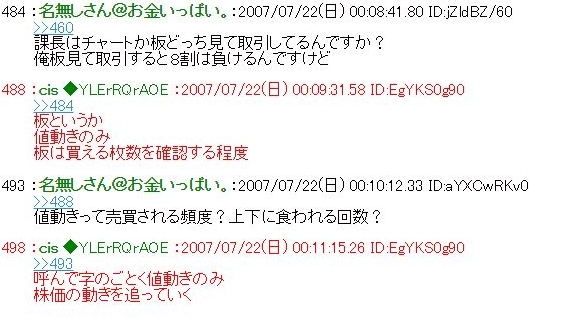

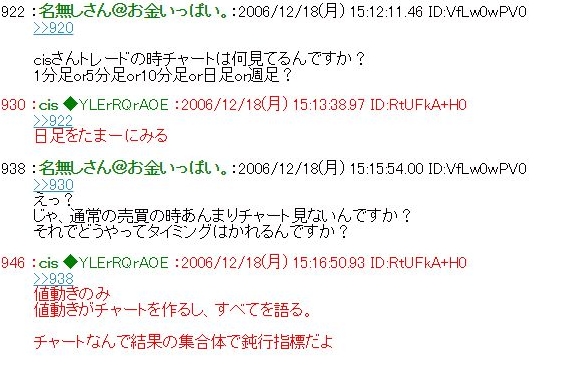

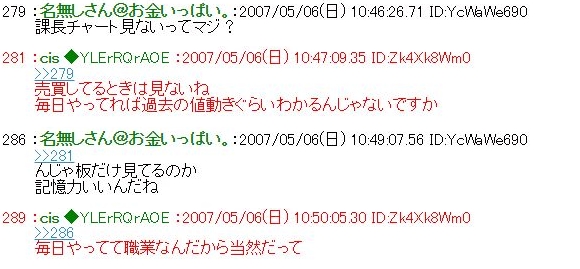

値動きの観察の方法は

と言うように「呼んで字のごとく値動きのみ 株価の動きを追って」いきます。

cisは

と言っており、チャートは「鈍行指標」と言っています。

と言うように原則として分足チャートを見ず、脳内で自分で株価の推移を描いていますので、これが値動きの観察の仕方と考えられます。

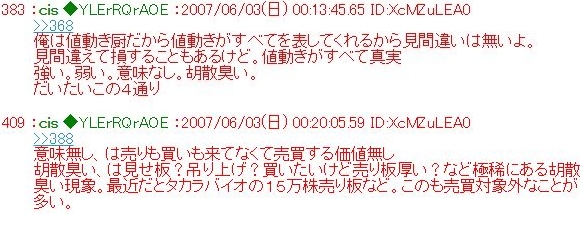

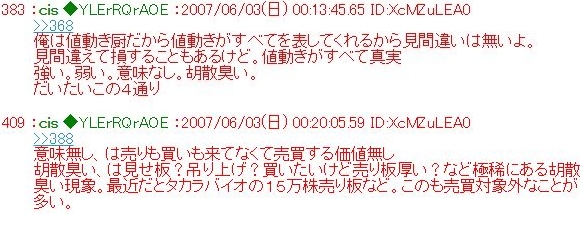

値動きを観察して4通りに分けます。

cisはこの4通りのうち、強い値動きを買って、弱い値動きを売っていきます。

意味無しは売り需要も買い需要もないニュートラルの状態です。

胡散臭いは売り需要・買い需要以外の値動きでだましや仕掛けのことと考えられます。

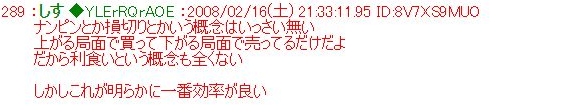

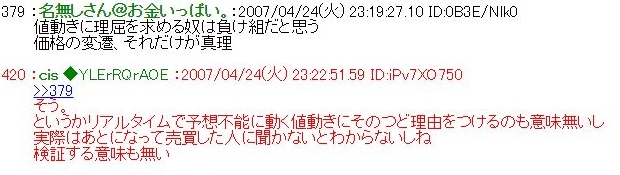

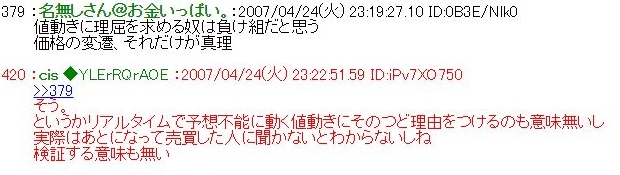

また、cisにとって値動きは上記4通り(強い、弱い、意味無し、胡散臭い)を判断するもので、値動きに理由を見つける行為は

と言っており意味のない行為としています。

3-3-3.2004年との違い

資金の流れと需給の判断方法に2004年と違いがあります。

・資金の流れ

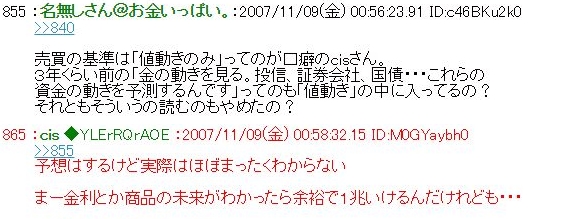

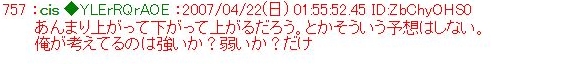

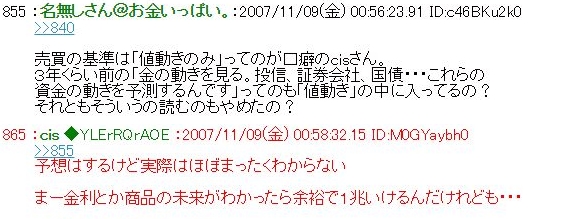

cisは2004年の時に勝てるようになったきっかけとして挙げた資金の流れについて考えが変わってきます。

と言うように資金の流れは予想するが結局は分からないという事です。

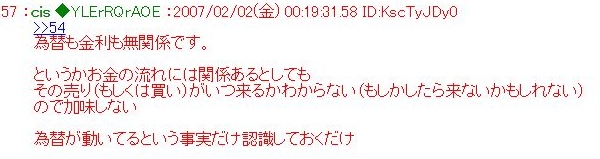

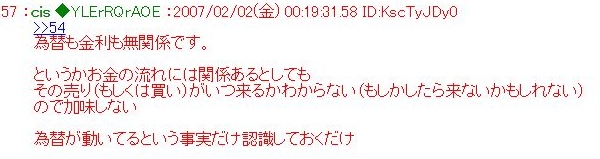

また、円高についてどう思うかと聞かれた際、

と言っています。

つまり、資金の流れについて予想はするが余計な解釈はせず事実の認識のみにとどめておくという事です。

「T1に資金が着たか?!新興寂れた」(2007年1月22日)

と言うように資金がどこに来ているかと言うのは見ます。

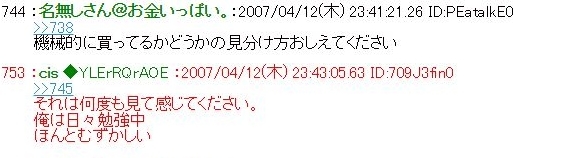

・需給の判断方法

2004年1月に答えた需給の判断方法は

・出来高

・値動き

・約定状況(成行買いの回数や枚数等)

・近似チャート(先物や同業種の銘柄との相対的強さ)

・VWAP(VWAPより上なら強い)

ですが、2006年以降は「流動性と値動き」になっています。

これは出来高と約定状況に板の厚さや活況さを加えて「流動性」とし、

値動きに近似チャートやVWAPを含めて新たに「値動き」としたと考えられます。

また、2004〜05年は上記、出来高〜VWAP を指して売買状況と表現することがありましたが、

これは「流動性と値動き」になっても同様で、

売買状況と表現したり、

「流動性と値動き」と表現したりしており、

売買状況を詳しく言ったのが「流動性と値動き」と考えられます。

表現の方法が違うだけで、2004年と同じことを言っていると考えてよいでしょう。

また、約定状況(成行買いの回数や枚数等)は、2004〜05年は板読みで確実にスキャルピングをするというスタイルだったため重視していましたが、

06年後半以降は多くの銘柄に分散投資してトータルで勝ちに行くスタイルに変わっていきますので、

「大きく約定は適当にわかればいい そんなに重要視してない ザラ場2で監視できる程度で」(2007年2月8日)

と言うように約定状況を重視しなくなってきます。

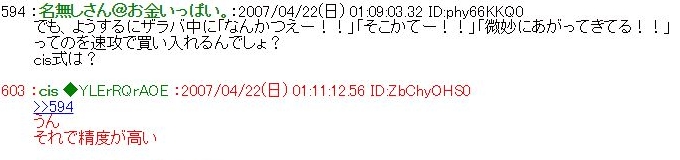

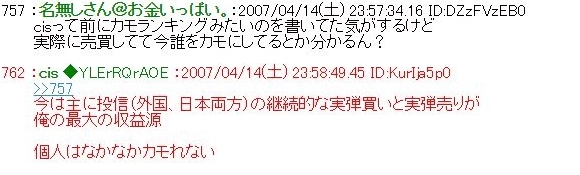

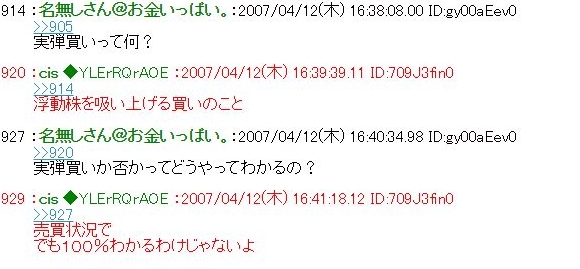

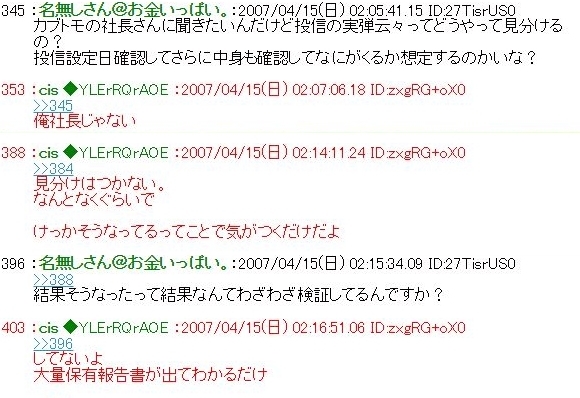

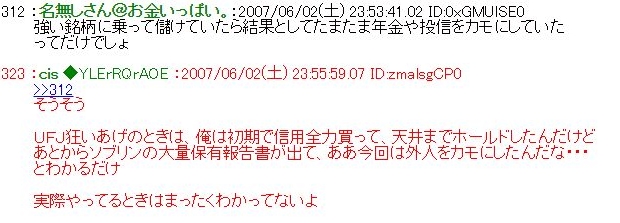

3-3-4.投信の実弾買い

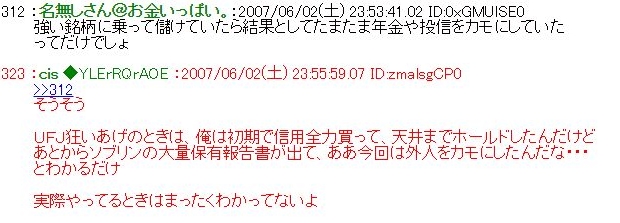

この時代は需給読みによって投信の実弾買いを見抜き利益を上げていきます。

と言っています。

実弾買いとは浮動株を吸い上げる買いのことであり、その判断方法は

と言っています。売買状況とは値動きと流動性を指します。

「100%わかるわけじゃない」と言うように実際には実弾買いかどうか分からないことが多く、

大量保有報告書が出て分かると言っています。

2003年7月にUFJ銀行で利益を上げた時も後から大量保有報告書が出てソブリンの実弾買いだったのが分かったと言います。

仮に実弾買いを見誤ってもトータルで勝てればいいと言っています。

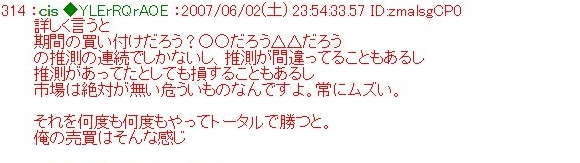

手探りの中でトータルで勝てる売買を繰り返して利益を積み重ねていきます。

さらに

と言っています。

4.その他

4-1.リスクリターントレード

cisは地合いが悪い時はリスク<リターンのポイントに指値をしてトレードして行きます。

主に2006年に使った手法ですが2007年以降も地合いによっては使っていきます。

リスク<リターンのポイントでトレードしたと考えられる例を見ていきます。

「先物急落してたから投げが来て約定したらリバウンドしそうなポイントでおいしそうだったから買い板置いただけ」(2007年4月4日)

「新興の引け前急落拾い」(2007年4月18日)

(優良株は)「世界的に見ても割安になってなお且つそこからオーバーシュート下げしたら買ってもいいと思う」(2007年8月16日)

「なんかしらんけど上のほうに空売り置いておいたら引け成りで持ってかれてる」(2008年1月8日)

「先物強いから下げきつい銘柄の3ティックリバを狙って買いにいったら激しく掴まされて損切りしながらまだ抱えてる」(2008年1月15日)

リバウンド取りをはじめ逆張りで使うことが多いようです。

5.株式会社スペイロン

cisは、ますぷろ、三空とともにSNSサイトの運営やトレーディングツールの販売をする会社スペイロンを設立します(本格的な始動は2007年4月10日)。

プログラマーでもあるますぷろが開発した発注ツール「T++」(ティープラスプラス)を販売するとともに、SNSサイト・カブトモネットの「今日の相場」で大引け後に3人が対談するのが売りでした。

ますぷろが社長、cisと三空が取締役と言う経営陣です。

cisは取締役になっても2chでの悪ノリは変わらず

と言ったりしており、これが後々仇(あだ)になります。

株式会社スペイロン

http://www.speiron.jp/index.html

カブトモネット

http://www.kabutomo.net/

6.資産推移

2007年1月30日(資産50億円まで)「あと3億以上ある」

2007年3月20日「20代で47億持ってないやつW」

2007年4月2日「20代で47億持ってないやつはクズだろwww」

2007年6月25日「20代で50億もってないやつはクズだろ?w」

2007年6月26日「51億あるかないかぐらいだって…」

2007年7月4日「51億ぐらいだと思う」

2007年8月24日「俺の今までやってきた売買と48億は変わらない」

2007年9月12日「今日で使ったり会社に入れた金や、金融資産以外の資産をゼロ円と査定しても50億円復活きたみたい」

2007年9月24日「株やってんのに10億すら稼げなくてくすぶってる雑魚が50億以上資産あるやつに上から目線で人生指南とはめでてースレだなW」

2007年10月5日「時価会計で総資産55億円きた!ここ2週間は一瞬で5億増えた」

2007年10月31日「市場から抜いたお金64億円で了!せめて100億円は抜きたかったな…」(使った金も含めて儲けた額と言う意味)

2007年11月2日「資産50割れ寸前なの折れだけ?」

2008年2月9日「20代で52億ってまじ?」

2007年月別収支

cisが毎日収支を2chで報告しそれを有志がまとめた損益カレンダーから抜粋しました。

損益カレンダー

http://spreadsheets.google.com/pub?key=pjubbDg6g4hH_fTnJkGIRLw

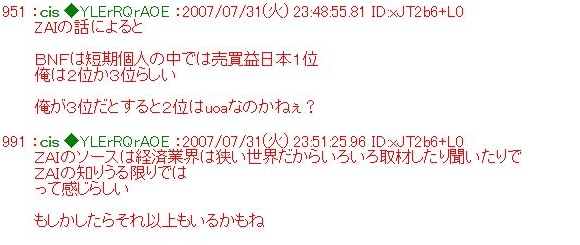

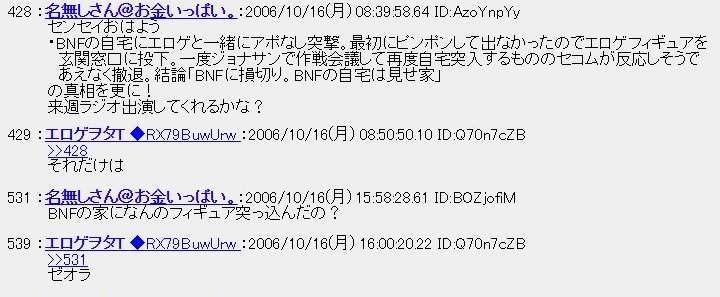

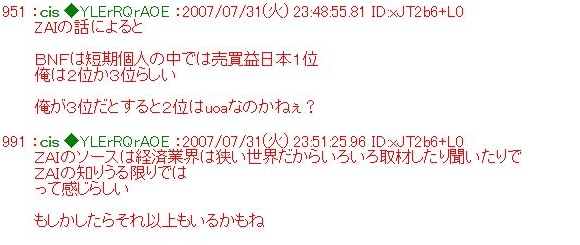

7.BNFとの対談

cisはBNFとダイヤモンドZAiの企画で対談します。

BNFと会うのは2003年11月、2004年11月に次いで3回目です。

対談はBNFの自宅マンションで2007年7月31日に行われました。

cisは以前からBNFに

(美少女)「フィギア持っていたのに返事が無い!」(2007年4月2日)

「BNFにメール送ったら無視された」(2007年7月20日)

と何度かちょっかい出していましたが、相手にされていませんでした。

フィギュアというのは2006年9月頃、cisとトレード仲間のエロゲヲタTがBNFの自宅マンションに押しかけ、美少女フィギュアを入れた事件のことになります。

これはcisがD/Aというコテハン仲間のネットラジオに電話出演した時に語られたことなので、詳しくは分かりませんが、2chに書かれた内容によりますと、

と言うことです。

ZAiの対談は

「BNFと株の話し中心 あと麻雀誘ったけど、麻雀しないみたい」(2007年7月31日)

「株の話はBNFが延々と話してた」(同)

「プライベートな話し多かったよ ふぃぎあの話とか、エロゲと会ってくれとかいろいろ話した。エロゲってやつとメシ食おうよ。って言ったときだけはぐらかされて気まずかったけど」(同)

(フィギュアの件は)「スルーされた」(同)

cisが50億持っていることについてBNFは

「2ちゃんの文章とか、会ってみて話したときの感じから しすは資産増やす。と思ってた。って言ってた」(同)

と言っています。cisがZAiから聞いた話によるとBNFがトップ、cisはトップ3以内ということです。

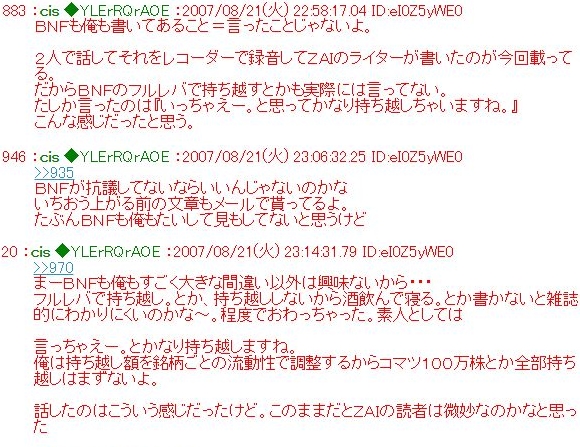

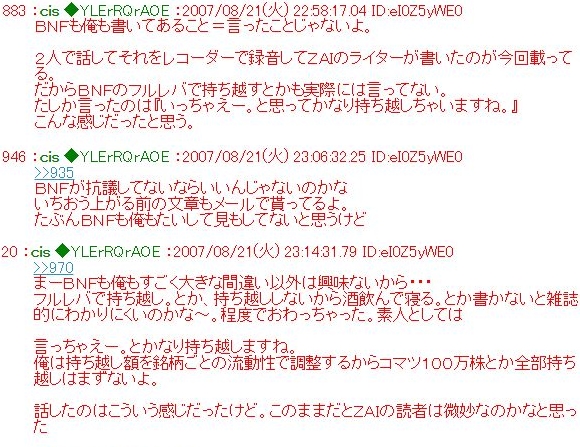

雑誌は8月21日にダイヤモンドZAi2007年10月号として発売されました。

ダイヤモンドZAi2007年10月号P24〜P25

ダイヤモンドZAi2007年10月号P26〜P27

ダイヤモンドZAi2007年10月号P28〜P29

雑誌の記事はこちらのブログから引用しています。

http://netbusinesstool.blogspot.jp/2012/06/2bnf_10.html

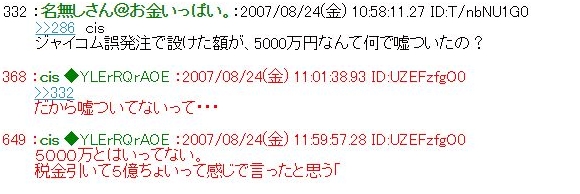

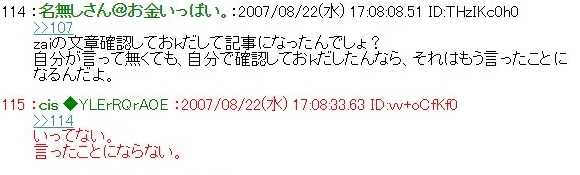

雑誌の記事と対談した内容には若干違いがあったようです。

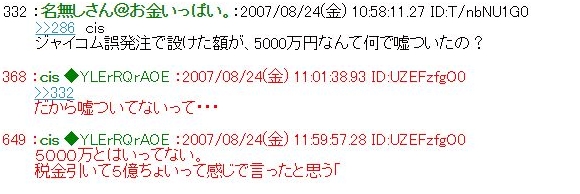

ジェイコム事件の利益が5000万と紹介されており、そのことについて

対談した内容と違うことについて

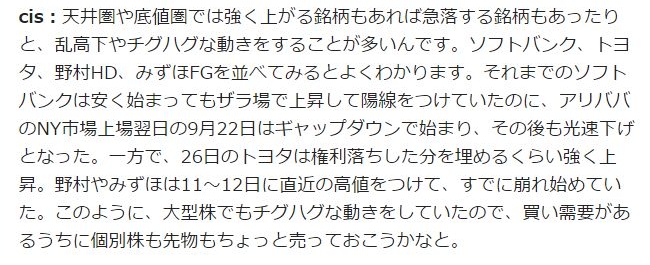

と言ってます。